Hỗ Trợ Và Kháng Cự Là Gì ? Support Và Resistance – FOREXITIG

Ông John Hussman, Giám đốc cấp cao tại Hussman Investment Trust, cảnh báo định giá cổ phiếu tại Mỹ đang cao chót vót so với lịch sử và nhà đầu tư hầu như không thể kiếm lời từ thị trường.

28-11-2023

Chứng khoán Mỹ giảm nhẹ trước loạt sự kiện, số liệu kinh tế quan trọng

21-11-2023

Nhân tố bí ẩn đang nhen nhóm hy vọng Fed có thể hạ cánh mềm nền kinh tế Mỹ

20-11-2023

Chính phủ Mỹ vay nợ quá nhiều: Nguy cơ làm hại thị trường trái phiếu và sức mạnh tài khoá

Một nhà giao dịch trên sàn chứng khoán New York. (Ảnh: Reuters).

Khi phân tích định giá cổ phiếu tại Mỹ, nhà kinh tế John Hussman thường sử dụng các thước đo của riêng mình bởi chúng từng nhiều lần xác định chính xác khi nào thị trường đang có bong bóng.

Theo Markets Insider (MI), ông Hussman hiện là Giám đốc cấp cao tại hãng quản lý đầu tư Hussman Investment Trust và từng dự đoán đúng về cú sập của thị trường vào năm 2000 và 2008.

Thước đo ưa thích nhất của ông Hussman là tổng vốn hoá thị trường của các cổ phiếu phi tài chính trên tổng giá trị gia tăng của các cổ phiếu đó. Hiện tại, thước đo này cho thấy S&P 500 đang ở mức khá cao hơn so với thời kỳ bong bóng dot-com.

Một chỉ báo khác mà Hussman ưa dùng là phiên bản phần bù rủi ro vốn cổ phần (equity risk premium) của chính ông. Thước đo này ước tính lợi nhuận vượt trội mà các nhà đầu tư có thể kỳ vọng từ cổ phiếu so với trái phiếu kho bạc phi rủi ro.

Trong bối cảnh định giá cổ phiếu cao và lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã vượt lên trên mức 4%, phần bù rủi ro mà nhà đầu tư có thể mong đợi từ cổ phiếu là khá thấp.

Theo mô hình của ông Hussman, S&P 500 sẽ giao dịch kém hơn trái phiếu kho bạc khoảng 7,5 điểm % trong 12 năm tới. Đây là dự báo ảm đạm nhất kể từ bong bóng chứng khoán 2000 và 1929. Tỷ suất sinh lời thực tế của S&P 500 có xu hướng bám sát dự đoán của vị chuyên gia.

Ngay cả những chỉ báo được các nhà đầu tư sử dụng phổ biến hơn cũng cho thấy định giá chứng khoán Mỹ đã tăng cao kỷ lục. Chẳng hạn, hệ số P/E đã điều chỉnh theo yếu tố chu kỳ của nền kinh tế (hay hệ số CAPE) của chỉ số S&P 500 đang ở gần mức cao nhất trong lịch sử.

Trong quá khứ, khi định giá cổ phiếu tăng cao như vậy, kết cục cho nhà đầu tư thường không mấy tươi sáng. Để thị trường mang lại lợi nhuận tốt hơn cho nhà đầu tư, S&P 500 sẽ phải giảm mạnh.

“Dựa trên định giá cổ phiếu hiện nay, chúng tôi dự đoán lợi nhuận của S&P 500 trong 10 – 12 năm tới có thể sẽ rất kém và tỷ suất sinh lời của thị trường chứng khoán so với trái phiếu có thể thuộc top tồi tệ nhất trong lịch sử…”, ông Hussman cảnh báo.

Để tạo ra lợi nhuận khả quan hơn cho nhà đầu tư, S&P 500 cần phải lao dốc 42% xuống còn 2.630 điểm, vị chuyên gia cho hay.

Lợi suất trái phiếu cũng có thể giảm đáng kể, nhưng các yếu tố như lãi suất chính sách của Cục Dự trữ Liên bang Mỹ (Fed) và việc phát hành trái phiếu thường xuyên của chính phủ Mỹ khiến khả năng đó khó thành hiện thực.

Ngoài định giá cao, tâm lý nhà đầu tư kém cũng khiến ông Hussman bận tâm. Giám đốc cấp cao của Hussman Investment Trust cho biết khi hai yếu tố này kết họp, kịch bản “cửa bẫy” (trap door) sẽ xuất hiện, khiến cổ phiếu bị lỗ nặng.

Kể từ tháng 10 năm ngoái, S&P 500 đã tăng 27% khi các nhà đầu tư ngày càng lạc quan việc Fed có thể hạ cánh mềm kinh tế Mỹ.

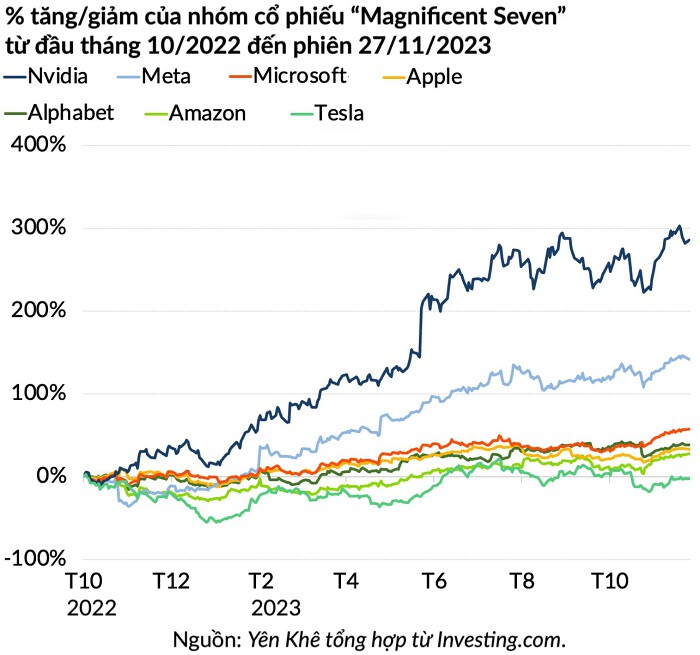

Phần lớn đà tăng bắt nguồn từ nhóm “Magnificent Seven” – 7 cổ phiếu lớn nhất S&P 500 tính theo vốn hoá thị trường. Toàn bộ đều là cổ phiếu công nghệ, gồm Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla và Meta.

Tuy nhiên, gần đây độ rộng của thị trường chứng khoán đã bắt đầu cải thiện khi bức tranh kinh tế có vẻ tươi sáng hơn.

“Trong vài tuần qua, nhiều nhóm cổ phiếu khác đã tham gia vào cuộc phục hồi, điều này cho thấy đây không chỉ là sân chơi của nhóm 7 cổ phiếu công nghệ vốn hoá lớn”, ông Adam Turnquist, chiến lược cấp cao tại LPL Financial, cho hay.

“Các lĩnh vực mang tính chu kỳ, bao gồm cả tài chính, cuối cùng cũng tham gia vào cuộc phục hồi”, ông Turnquist nhấn mạnh.

Liệu thị trường chứng khoán có tiếp tục khởi sắc trên diện rộng hay không phụ thuộc vào tình hình của nền kinh tế lớn nhất thế giới và lợi nhuận của doanh nghiệp trong tương lai.

Nhiều dữ liệu cho thấy quả thực nền kinh tế vẫn đang mạnh mẽ. Chi tiêu tiêu dùng vẫn tích cực, GDP quý III mở rộng 4,9% (tốc độ đã chuẩn hoá theo năm) và tăng trưởng việc làm vẫn ổn định.

Tuy nhiên, cùng lúc thì tốc độ tăng trưởng việc làm hàng tháng đã chững lại, tỷ lệ thất nghiệp đi lên 0,5 điểm % so với mức đáy hàng chục năm, tỷ lệ nợ quá hạn tăng nhưng vẫn còn thấp, hoạt động sản xuất cùng kế hoạch tuyển dụng của doanh nghiệp đều thu hẹp.

Theo MI, nhà kinh tế John Hussman đã nhiều lần gây chú ý khi dự đoán thị trường chứng khoán Mỹ sẽ lao dốc hơn 60% và lợi nhuận của nhà đầu tư sẽ âm trong cả thập kỷ. Khi thị trường vươn tới những mức cao hơn, ông Hussman vẫn kiên trì với dự đoán ảm đạm của mình.

Hussman từng cảnh báo vào tháng 3/2000 rằng cổ phiếu công nghệ sẽ bốc hơi 83% giá trị. Sau đó, chỉ số Nasdaq 100 thiên về công nghệ đã mất 83% “chính xác đến mức khó tin” trong khoảng thời gian từ năm 2000 đến 2002.

Đến tháng 4/2007, ông dự đoán S&P 500 có thể giảm khoảng 40%. Sau cùng, chỉ số này lao dốc 55% khi thị trường chứng khoán ngã quỵ trong giai đoạn năm 2007 – 2009.

Song, thành tích gần đây của Hussman không mấy xuất sắc. Quỹ Strategic Growth Fund của ông đã giảm 48% kể từ tháng 12/2010 và mất khoảng 9,6% trong 12 tháng qua. Để so sánh, S&P 500 đi lên khoảng 13% trong năm qua.

Sàn Exness Lừa đảo Không? – FOREXITIG

Vietnambiz

Ông John Hussman, Giám đốc cấp cao tại Hussman Investment Trust, cảnh báo định giá cổ phiếu tại Mỹ đang cao chót vót so với lịch sử và nhà đầu tư hầu như không thể kiếm lời từ thị trường.

28-11-2023

Chứng khoán Mỹ giảm nhẹ trước loạt sự kiện, số liệu kinh tế quan trọng

21-11-2023

Nhân tố bí ẩn đang nhen nhóm hy vọng Fed có thể hạ cánh mềm nền kinh tế Mỹ

20-11-2023

Chính phủ Mỹ vay nợ quá nhiều: Nguy cơ làm hại thị trường trái phiếu và sức mạnh tài khoá

Một nhà giao dịch trên sàn chứng khoán New York. (Ảnh: Reuters).

Định giá cao chót vót

Khi phân tích định giá cổ phiếu tại Mỹ, nhà kinh tế John Hussman thường sử dụng các thước đo của riêng mình bởi chúng từng nhiều lần xác định chính xác khi nào thị trường đang có bong bóng.

Theo Markets Insider (MI), ông Hussman hiện là Giám đốc cấp cao tại hãng quản lý đầu tư Hussman Investment Trust và từng dự đoán đúng về cú sập của thị trường vào năm 2000 và 2008.

Thước đo ưa thích nhất của ông Hussman là tổng vốn hoá thị trường của các cổ phiếu phi tài chính trên tổng giá trị gia tăng của các cổ phiếu đó. Hiện tại, thước đo này cho thấy S&P 500 đang ở mức khá cao hơn so với thời kỳ bong bóng dot-com.

Một chỉ báo khác mà Hussman ưa dùng là phiên bản phần bù rủi ro vốn cổ phần (equity risk premium) của chính ông. Thước đo này ước tính lợi nhuận vượt trội mà các nhà đầu tư có thể kỳ vọng từ cổ phiếu so với trái phiếu kho bạc phi rủi ro.

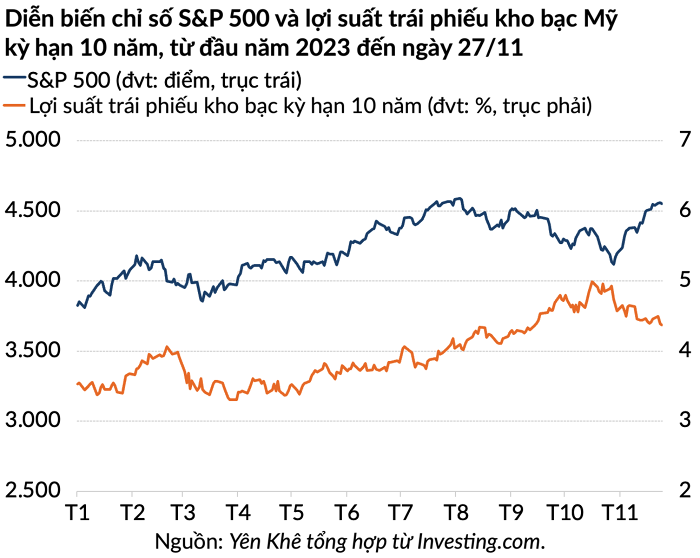

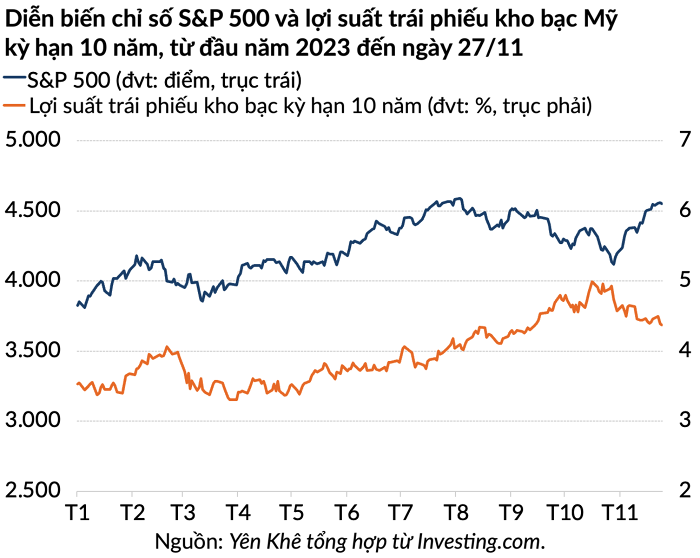

Trong bối cảnh định giá cổ phiếu cao và lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã vượt lên trên mức 4%, phần bù rủi ro mà nhà đầu tư có thể mong đợi từ cổ phiếu là khá thấp.

Theo mô hình của ông Hussman, S&P 500 sẽ giao dịch kém hơn trái phiếu kho bạc khoảng 7,5 điểm % trong 12 năm tới. Đây là dự báo ảm đạm nhất kể từ bong bóng chứng khoán 2000 và 1929. Tỷ suất sinh lời thực tế của S&P 500 có xu hướng bám sát dự đoán của vị chuyên gia.

Ngay cả những chỉ báo được các nhà đầu tư sử dụng phổ biến hơn cũng cho thấy định giá chứng khoán Mỹ đã tăng cao kỷ lục. Chẳng hạn, hệ số P/E đã điều chỉnh theo yếu tố chu kỳ của nền kinh tế (hay hệ số CAPE) của chỉ số S&P 500 đang ở gần mức cao nhất trong lịch sử.

Trong quá khứ, khi định giá cổ phiếu tăng cao như vậy, kết cục cho nhà đầu tư thường không mấy tươi sáng. Để thị trường mang lại lợi nhuận tốt hơn cho nhà đầu tư, S&P 500 sẽ phải giảm mạnh.

“Dựa trên định giá cổ phiếu hiện nay, chúng tôi dự đoán lợi nhuận của S&P 500 trong 10 – 12 năm tới có thể sẽ rất kém và tỷ suất sinh lời của thị trường chứng khoán so với trái phiếu có thể thuộc top tồi tệ nhất trong lịch sử…”, ông Hussman cảnh báo.

Để tạo ra lợi nhuận khả quan hơn cho nhà đầu tư, S&P 500 cần phải lao dốc 42% xuống còn 2.630 điểm, vị chuyên gia cho hay.

Lợi suất trái phiếu cũng có thể giảm đáng kể, nhưng các yếu tố như lãi suất chính sách của Cục Dự trữ Liên bang Mỹ (Fed) và việc phát hành trái phiếu thường xuyên của chính phủ Mỹ khiến khả năng đó khó thành hiện thực.

Ngoài định giá cao, tâm lý nhà đầu tư kém cũng khiến ông Hussman bận tâm. Giám đốc cấp cao của Hussman Investment Trust cho biết khi hai yếu tố này kết họp, kịch bản “cửa bẫy” (trap door) sẽ xuất hiện, khiến cổ phiếu bị lỗ nặng.

Triển vọng của chứng khoán Mỹ

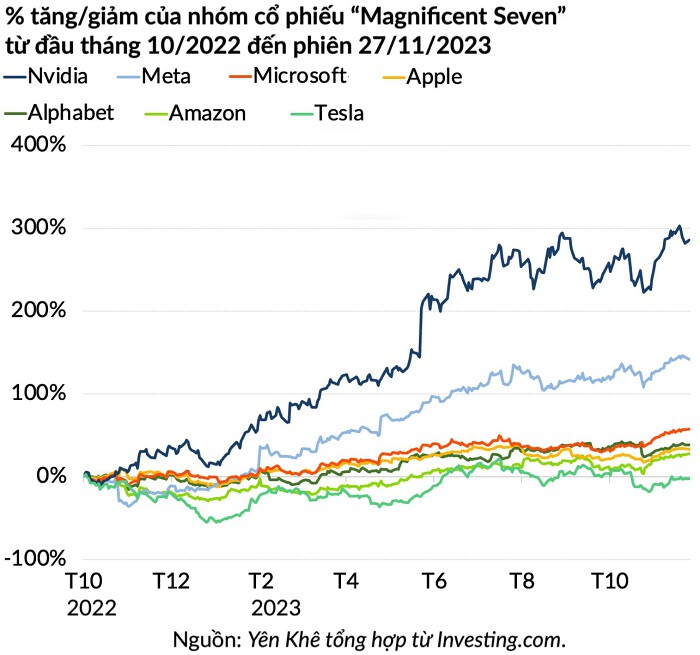

Kể từ tháng 10 năm ngoái, S&P 500 đã tăng 27% khi các nhà đầu tư ngày càng lạc quan việc Fed có thể hạ cánh mềm kinh tế Mỹ.

Phần lớn đà tăng bắt nguồn từ nhóm “Magnificent Seven” – 7 cổ phiếu lớn nhất S&P 500 tính theo vốn hoá thị trường. Toàn bộ đều là cổ phiếu công nghệ, gồm Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla và Meta.

Tuy nhiên, gần đây độ rộng của thị trường chứng khoán đã bắt đầu cải thiện khi bức tranh kinh tế có vẻ tươi sáng hơn.

“Trong vài tuần qua, nhiều nhóm cổ phiếu khác đã tham gia vào cuộc phục hồi, điều này cho thấy đây không chỉ là sân chơi của nhóm 7 cổ phiếu công nghệ vốn hoá lớn”, ông Adam Turnquist, chiến lược cấp cao tại LPL Financial, cho hay.

“Các lĩnh vực mang tính chu kỳ, bao gồm cả tài chính, cuối cùng cũng tham gia vào cuộc phục hồi”, ông Turnquist nhấn mạnh.

Liệu thị trường chứng khoán có tiếp tục khởi sắc trên diện rộng hay không phụ thuộc vào tình hình của nền kinh tế lớn nhất thế giới và lợi nhuận của doanh nghiệp trong tương lai.

Nhiều dữ liệu cho thấy quả thực nền kinh tế vẫn đang mạnh mẽ. Chi tiêu tiêu dùng vẫn tích cực, GDP quý III mở rộng 4,9% (tốc độ đã chuẩn hoá theo năm) và tăng trưởng việc làm vẫn ổn định.

Tuy nhiên, cùng lúc thì tốc độ tăng trưởng việc làm hàng tháng đã chững lại, tỷ lệ thất nghiệp đi lên 0,5 điểm % so với mức đáy hàng chục năm, tỷ lệ nợ quá hạn tăng nhưng vẫn còn thấp, hoạt động sản xuất cùng kế hoạch tuyển dụng của doanh nghiệp đều thu hẹp.

Thành tích của ông Hussman

Theo MI, nhà kinh tế John Hussman đã nhiều lần gây chú ý khi dự đoán thị trường chứng khoán Mỹ sẽ lao dốc hơn 60% và lợi nhuận của nhà đầu tư sẽ âm trong cả thập kỷ. Khi thị trường vươn tới những mức cao hơn, ông Hussman vẫn kiên trì với dự đoán ảm đạm của mình.

Hussman từng cảnh báo vào tháng 3/2000 rằng cổ phiếu công nghệ sẽ bốc hơi 83% giá trị. Sau đó, chỉ số Nasdaq 100 thiên về công nghệ đã mất 83% “chính xác đến mức khó tin” trong khoảng thời gian từ năm 2000 đến 2002.

Đến tháng 4/2007, ông dự đoán S&P 500 có thể giảm khoảng 40%. Sau cùng, chỉ số này lao dốc 55% khi thị trường chứng khoán ngã quỵ trong giai đoạn năm 2007 – 2009.

Song, thành tích gần đây của Hussman không mấy xuất sắc. Quỹ Strategic Growth Fund của ông đã giảm 48% kể từ tháng 12/2010 và mất khoảng 9,6% trong 12 tháng qua. Để so sánh, S&P 500 đi lên khoảng 13% trong năm qua.

Sàn Exness Lừa đảo Không? – FOREXITIG

Vietnambiz